気候変動に対する認識

2015年に採択されたパリ協定では産業革命以前からの平均気温の上昇について、2℃を十分下回る水準に留めることが世界共通の目標として明記されました。そして2021年に公表されたIPCC第6次報告書(第一作業部会報告書)では人間活動の温暖化への影響は疑う余地がないこと、向こう数十年間で温室効果ガスの排出が大幅に減少しない限りは21世紀中に産業革命前比1.5℃及び2℃を超えること、自然災害の激甚化・頻発化を含む気候システムの変化等が指摘され、人間活動が地球温暖化に与える影響について「疑う余地がない(unequivocal)」と初めて明記されました。さらに2023年には同報告書の統合報告書が発表され、その科学的知見が改めて総括されるとともに、緊急かつ抜本的な温室効果ガス削減の必要性が一層強調されました。

本資産運用会社では、中長期的な企業価値及び運用物件の資産価値の維持・向上やステークホルダーの皆様へ貢献するため2017年11月に「ESG(環境・社会・ガバナンス)に関する方針」を定め、ESG対応を推進しています。気候変動対応は最重要課題の一つであると認識しています。

TCFDへの賛同及びTCFDコンソーシアム・JCIへの参加

本資産運用会社は2021年度にTCFDへの賛同を行いました。

TCFD最終提言に沿って気候変動が本投資法人の資産運用業へもたらすリスク・機会について識別・評価・管理を行い、事業のレジリエンスを高めることは、本投資法人の持続可能かつ安定的な収益を長期的に確保するためにも必要不可欠です。今後更なる情報開示の拡充も検討してまいります。

また、TCFD賛同にあわせて本資産運用会社は「TCFDコンソーシアム」「気候変動イニシアティブ(JCI)」にも参加しました。国内の多くのTCFD賛同企業・団体が参加するTCFDコンソーシアムでは、気候関連情報開示の推進を目的にそのあり方等が議論・共有されています。脱炭素化を目指す日本国内のネットワークであるJCIは、ネットゼロに向けたメッセージの発信や気候変動に関する情報の集約と提供を行っており、2024年には、236の賛同団体とともに1.5度目標と整合する野心的な2035年目標を日本政府に求める共同声明を提出しています。本資産運用会社では、TCFDコンソーシアム及びJCIでの活動を通じて参加者間での情報交換を行うとともに、気候関連情報開示のあり方について積極的に発信してまいります。

そのほか本資産運用会社は「一般社団法人不動産証券化協会」の会員として、他の会員企業による環境負荷低減やサステナブルな社会構築につながる優れた取組みについて定期的に情報を収集し、更なる環境意識の向上や取組みの拡充等に役立ててまいります。

- ※TCFDとはG20の要請を受け金融安定理事会によって設立された「気候関連財務情報開示タスクフォース」の略で、気候関連情報の情報開示フレームワークを提言しています。

ガバナンス

本資産運用会社は「気候変動・レジリエンスポリシー」に従い、気候関連課題に係り、取締役社長を最高責任者に、投資運用本部長を執行責任者としています。

執行責任者は「サステナビリティ推進委員会」において、気候変動による影響の識別・評価、リスクと機会の管理、取組みの進捗状況、指標と目標の設定等を、最高責任者を含むサステナビリティ推進委員会に対して定期的に報告しています。

サステナビリティ推進委員会では、各議題について審議・検討し、最高責任者により意思決定が行われます。気候関連課題は最高責任者である取締役社長を中心とした監督体制の下で推進されています。

戦略

気候変動の進行に伴い想定される不確実性を本資産運用会社のビジネス戦略に反映するため、リスク・機会を識別のうえ、1.5℃シナリオ下と4℃シナリオ下に分けてシナリオ分析を行い、気候関連リスク・機会の財務的影響を評価しました。

シナリオ分析の対象範囲

分析対象の範囲は、本投資法人の資産運用業としています。本投資法人では気候変動を巡る状況の変化を踏まえて1.5℃シナリオ下と4℃シナリオ下での分析を実施し、気候関連リスク・機会の財務的影響を評価しました。

主に参照したシナリオ

| 公表機関・組織 | 1.5℃シナリオ | 4℃シナリオ | |

|---|---|---|---|

| 移行リスク | IEA(国際エネルギー機関) | IEA World Energy Outlook2024 NZE2050 |

IEA World Energy Outlook2024 SPS |

| 物理的リスク | IPCC(国際気候変動に関する政府間パネル) | IPCC 第6次報告書 IPCC RCP2.6 | IPCC第6次報告書 IPCC RCP8.5 |

| リスク | 小 | 中 | 大 | ||||||

| 機会 | 小 | 中 | 大 | ||||||

| 物件運用における 関連項目 |

想定される 財務的な影響 |

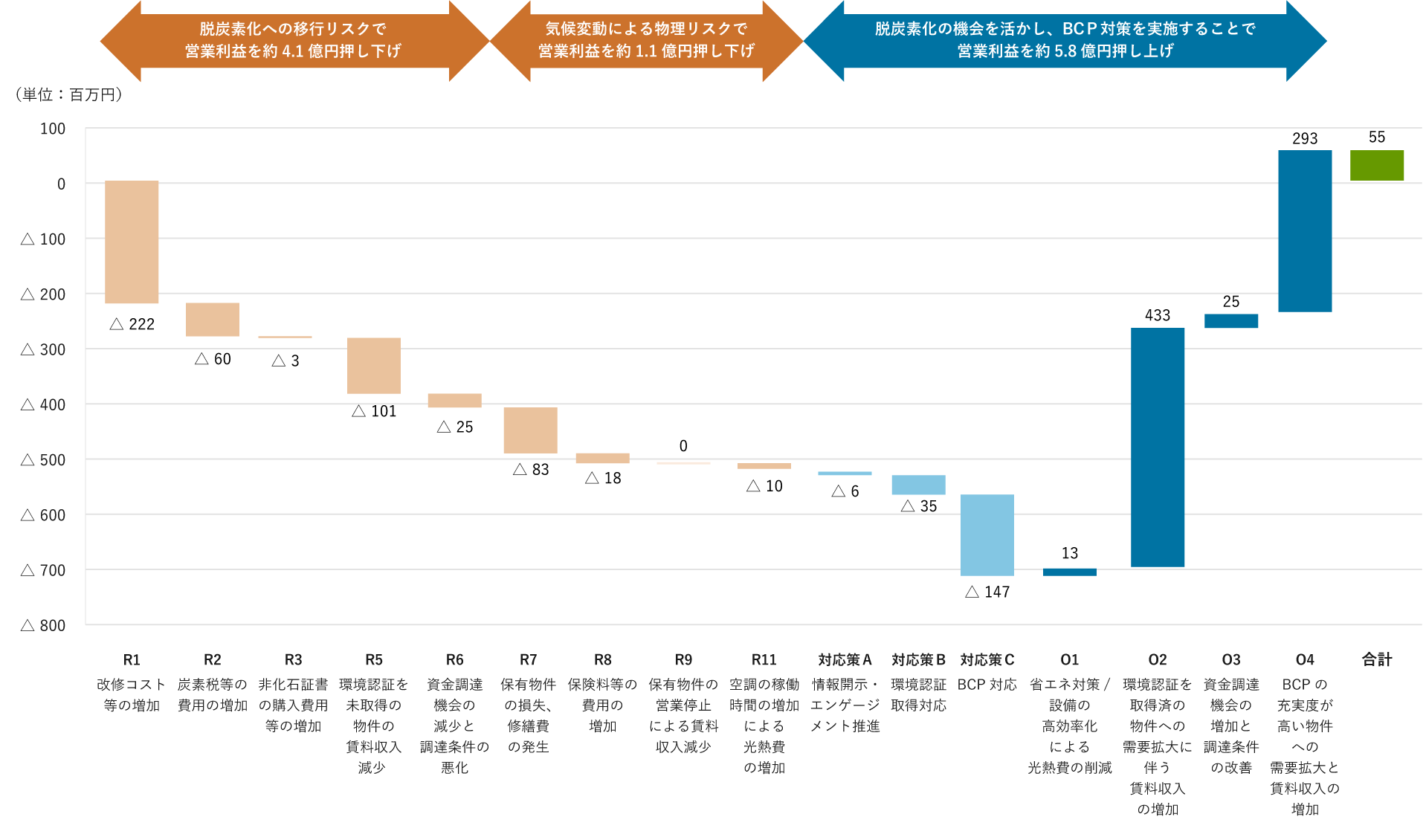

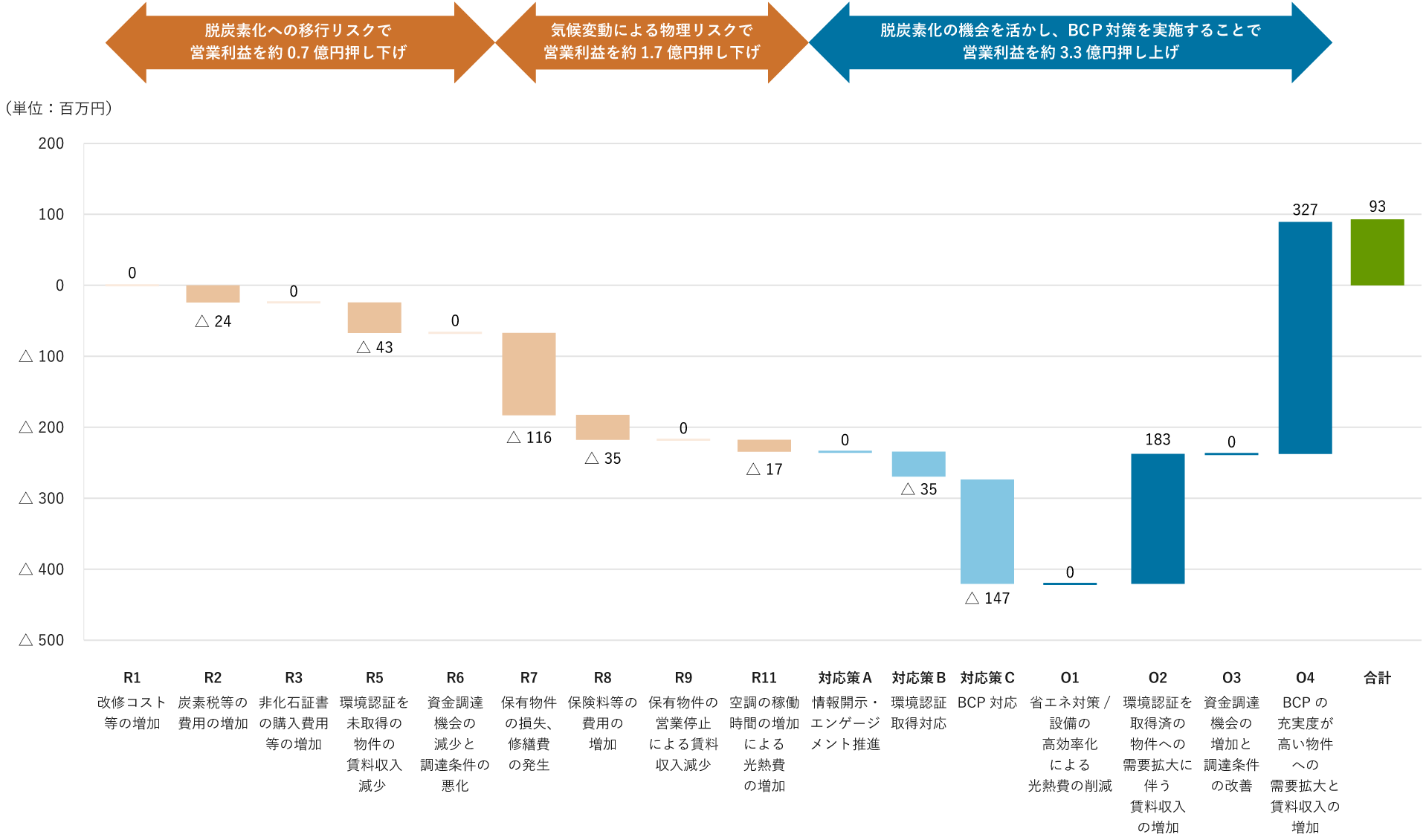

区分 | 財務的影響度(単位:百万円) | 本資産運用会社の対応策 | |||||

|---|---|---|---|---|---|---|---|---|---|

| 1.5℃シナリオ | 4℃シナリオ | ||||||||

| 中期 | 長期 | 中期 | 長期 | ||||||

| 移行リスク・機会 | 政策と法 |

|

R1

|

リスク | △222 | - | 0 | - |

|

|

R2

|

△60 | △107 | △24 | △38 | ||||

|

R3

|

△3 | - | 0 | - | ||||

| 技術 | 再エネ・省エネ技術の進化、新技術の普及(ポートフォリオのZEB化) |

R4

|

リスク | - | - | - | - | ||

|

O1

|

機会 | 13 | - | 0 | - | ||||

| 市場/評判 | テナントの行動変化 |

R5

|

リスク | △101 | △505 | △43 | △213 |

|

|

|

O2

|

機会 | 433 | 2,166 | 183 | 914 | ||||

| 資金調達状況の変化 |

R6

|

リスク | △25 | △45 | 0 | 0 |

|

||

|

O3

|

機会 | 25 | 45 | 0 | 0 | ||||

| 物理的リスク・機会 | 急性 |

|

R7

|

リスク | △83 | △281 | △116 | △578 |

|

|

R8

|

△18 | - | △35 | - | |||||

|

R9

|

リスク | 0 | - | 0 | - | ||||

| 慢性 |

|

R10

|

リスク | - | - | - | - | ||

|

O4

|

機会 | 293 | 337 | 327 | 442 | |||

|

R11

|

リスク | △10 | △14 | △17 | △29 |

|

||

- (注)本試算は、本投資法人の事業範囲の一部について分析したものであり、全体の影響を評価したものではありません。また、本投資法人のポートフォリオ、運用実績等を踏まえ、主要機関が提示するシナリオや文献等の各種パラメータを参考に試算した年間の影響額であり、その正確性を保証するものではありません。想定する対応策についても、試算上の想定であり、実行を計画・決定したものではありません。

これらのシナリオ分析結果を踏まえ本資産運用会社では、社内体制を構築、対応策を検討し事業戦略に取り込みながら、具体的にアクションの策定・実施やモニタリングを反復・継続的に行い、事業のレジリエンスを高めながら企業価値の向上を目指します。具体的な取組みは環境パフォーマンス実績及び取組みに記載しています。

1.5℃シナリオ

気候変動対応の移行リスクや物理リスクが実現した場合でも機会を活かすことで営業利益の減少は巻き返し可能

4℃シナリオ

気候変動による物理リスクが顕著であるが機会を活かすことで営業利益の減少は巻き返し可能

リスク管理

本資産運用会社では、気候関連リスクの軽減と機会の実現に取り組むため、次のような枠組みに基づき気候関連リスク・機会を識別・評価し、管理することとしています。

気候関連リスク・機会の識別・評価に関するプロセス

執行責任者は、年に一度、必要と思われる担当者を気候関連ワーキンググループとして招集し、本資産運用会社に係る気候関連のリスクの識別及び評価を行います。当該分析における気候関連リスクは以下の枠組みに基づくこととしています。

①「移行リスク」:社会経済が低炭素・脱炭素に移行することにより生じる事業上の影響

- (ア)政策・法規制のリスク:政策的に脱炭素を推進することによる規制強化等のリスク

- (イ)技術リスク:低炭素・脱炭素に関する新技術開発、その主流化によるリスク

- (ウ)市場のリスク:エネルギー価格の変動、サービス需要の変化等市場に係るリスク

- (エ)評判上のリスク:顧客、一般市民、従業員、投資家等ステークホルダーからの評判のネガティブ変化によるリスク

②「物理的リスク」:気候変動が進行し、従来の気候パターン、気候現象から変化することによって生じる事業上の影響

- (オ)急性の物理的リスク:台風や洪水等、事象に起因するリスク

- (カ)慢性の物理的リスク:長期的高温や低温等、気候パターンの長期的なシフトに起因するリスク

また、リスクの洗い出しの過程において、本資産運用会社及び本投資法人の事業上の機会となりうるテーマ、要素が識別された場合は、リスクとは別に気候関連の機会として記録し、その実現性等について検討します。

執行責任者は、定期的にサステナビリティ推進委員会に対して、ワーキンググループによるリスクと機会の洗い出しの進捗及び結果を報告します。

気候関連リスク・機会の管理に関するプロセス

本資産運用会社は、上記プロセスに基づき優先的に対応することを決定した、重要な気候関連リスクと機会の要因について、次のように管理プロセスを定め、リスクの軽減と機会の実現に取り組みます。

- 最高責任者は、サステナビリティ推進委員会で審議された、事業・財務計画上重要な優先順位の高い気候関連のリスクと機会について、対応担当チーム等を指定し、その対策案の策定を指示する。

- 指定された担当チーム等が策定する対策案は、必要に応じて、サステナビリティ推進委員会にて審議の上、その内容に応じて適切な職務権限規定に従い決定されるものとする。

- 最高責任者は、事業・財務計画上重要な気候関連リスクを既存の全社リスク管理プログラムにおいても考慮するよう指示し、リスク識別・評価・管理プロセスの統合を図る。

指標と目標

本資産運用会社では気候関連リスクの軽減又は機会の実現を目的として、環境KPIを定め、指標と目標の設定及びそのモニタリングに取り組んでいます。各取組みの進捗については、1年に一度以上、執行責任者がその状況を取りまとめ、サステナビリティ推進委員会に報告されます。

現在本資産運用会社で定めている環境KPI及びその実績推移はそれぞれ環境KPI、環境パフォーマンス実績及び取組み、グリーンビルディング認証の取得に掲載しています。

本資産運用会社では今後も新たに設定することが妥当と思われる環境KPIについても検討し、開示を進めてまいります。